Jakie obowiązkowe elementy musi zawierać faktura VAT?

Każdego miesiąca przedsiębiorcy wystawiają dziesiątki, setki, a nawet tysiące faktur. Każda z nich musi spełniać wymagania zawarte w ustawie o VAT. Sprawdź jakie elementy faktury VAT są obowiązkowe i jak w wystawianiu faktur może Ci pomóc księgowość online.

Numer faktury

Faktura musi posiadać unikalny numer. Taka numeracja musi być nadawana w sposób ciągły, co oznacza, że nie może być w niej żadnych luk – numery muszą występować po sobie po kolei.

W przypadku faktur dopuszcza się stosowanie różnych serii numeracji. W ten sposób można łatwo wyodrębnić np. sprzedaż z różnych magazynów czy sprzedaż różnych rodzajów usług.

Można też zastosować odrębną numerację dla poszczególnych miesięcy. Pod tym względem przedsiębiorcom zapewniono dużą dowolność w kształtowaniu potrzebnych im serii faktur.

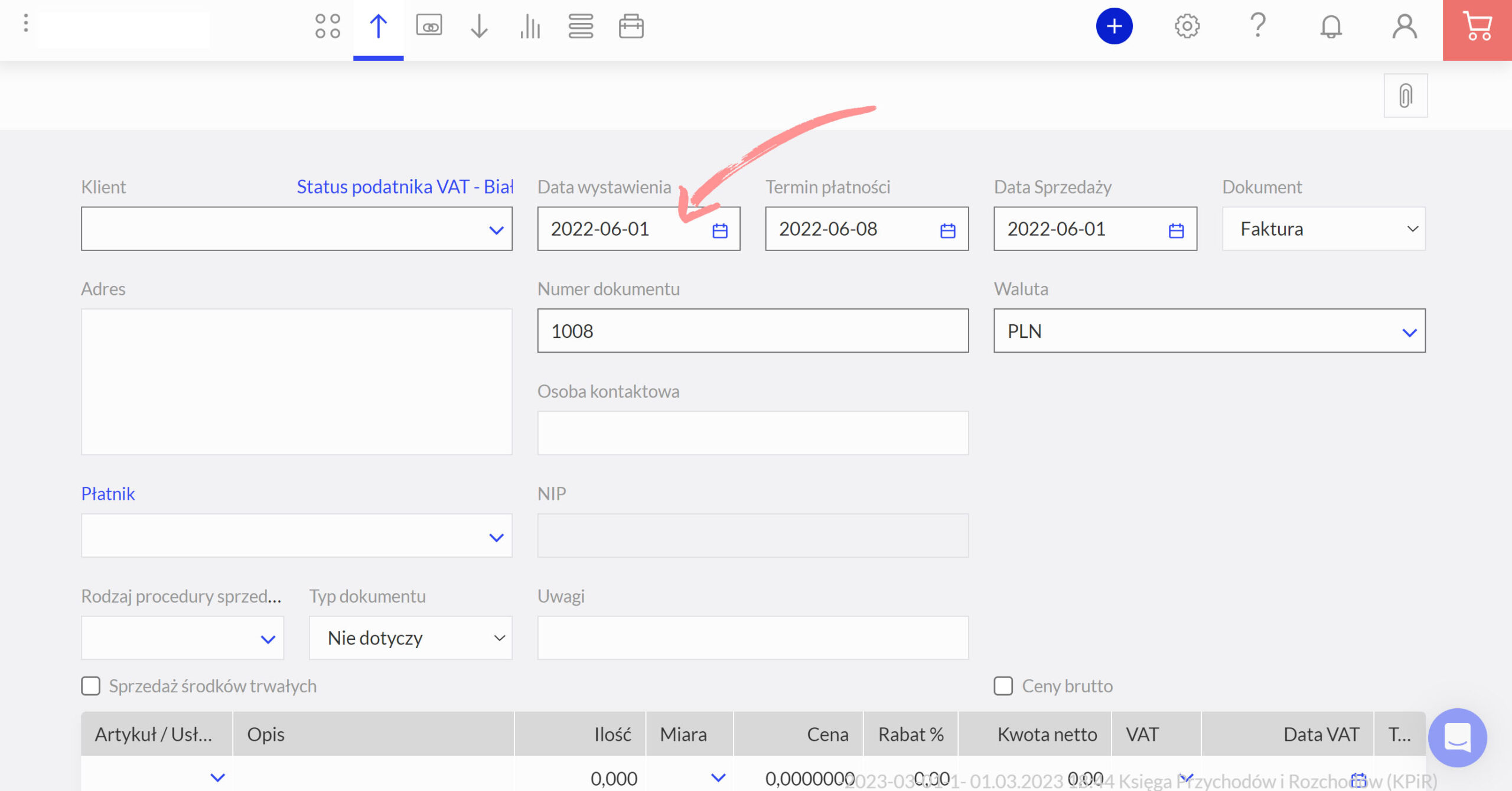

Daty na fakturze

Faktura musi zawierać datę wystawienia.

W programie księgowym online 360 Księgowość wystawianie faktur jest proste i intuicyjne, funkcja ta znajduje się dla KPIR w Menu – Przychody – Sprzedaż i wystawianie faktur. Dla Pełnej księgowości zaś W Menu – Sprzedaż – Faktury i inne dowody sprzedaży.

Jeśli data sprzedaży jest taka sama jak data wystawienia, to nie trzeba na fakturze umieszczać daty sprzedaży.

Ale jeśli różni się od daty wystawienia faktury chociażby o 1 dzień, to musi być wskazana na fakturze. Za datę sprzedaży uważa się datę dokonania lub zakończenia dostawy towarów albo datę wykonania usługi.

Wyjątkiem jest przypadek, kiedy zapłata za towary lub usługi dokonywana jest jeszcze przed ich dostawą lub realizacją usługi. W tym wypadku, co do zasady, datą sprzedaży będzie data otrzymania całkowitej albo częściowej zapłaty.

Nie dotyczy to jednak wewnątrzwspólnotowej dostawy towarów.

Oznaczenie stron

Z faktury musi jasno wynikać kto ją wystawia i dla kogo jest wystawiona. Do tego służy określenie sprzedawcy i nabywcy towaru lub usługi. Powinna być to nazwa firmy łącznie z adresem. Można tutaj stosować zarówno nazwę pełną, jak i skróconą. Nie ma to wpływu na prawo do odliczenia podatku VAT, o ile pod nazwą skróconą można faktycznie zidentyfikować danego podatnika.

W przypadku osób fizycznych prowadzących działalność gospodarczą nazwa firmy – pełna lub skrócona – musi też zawierać ich imię i nazwisko.

Kolejnym obowiązkowym elementem, który jednoznacznie określa strony transakcji udokumentowanej fakturą jest numer identyfikacji podatkowej, czyli NIP.

Powinien on pojawić się zarówno przy danych podatnika, jak i nabywcy. Wyjątkiem jest faktura imienna. Taki dokument może wystawić przedsiębiorca, który sprzedaje towary i usługi osobom fizycznym nieprowadzącym działalności gospodarczej lub osobom, które mają działalność, ale dany zakup nie jest związany z prowadzoną przez nich działalnością.

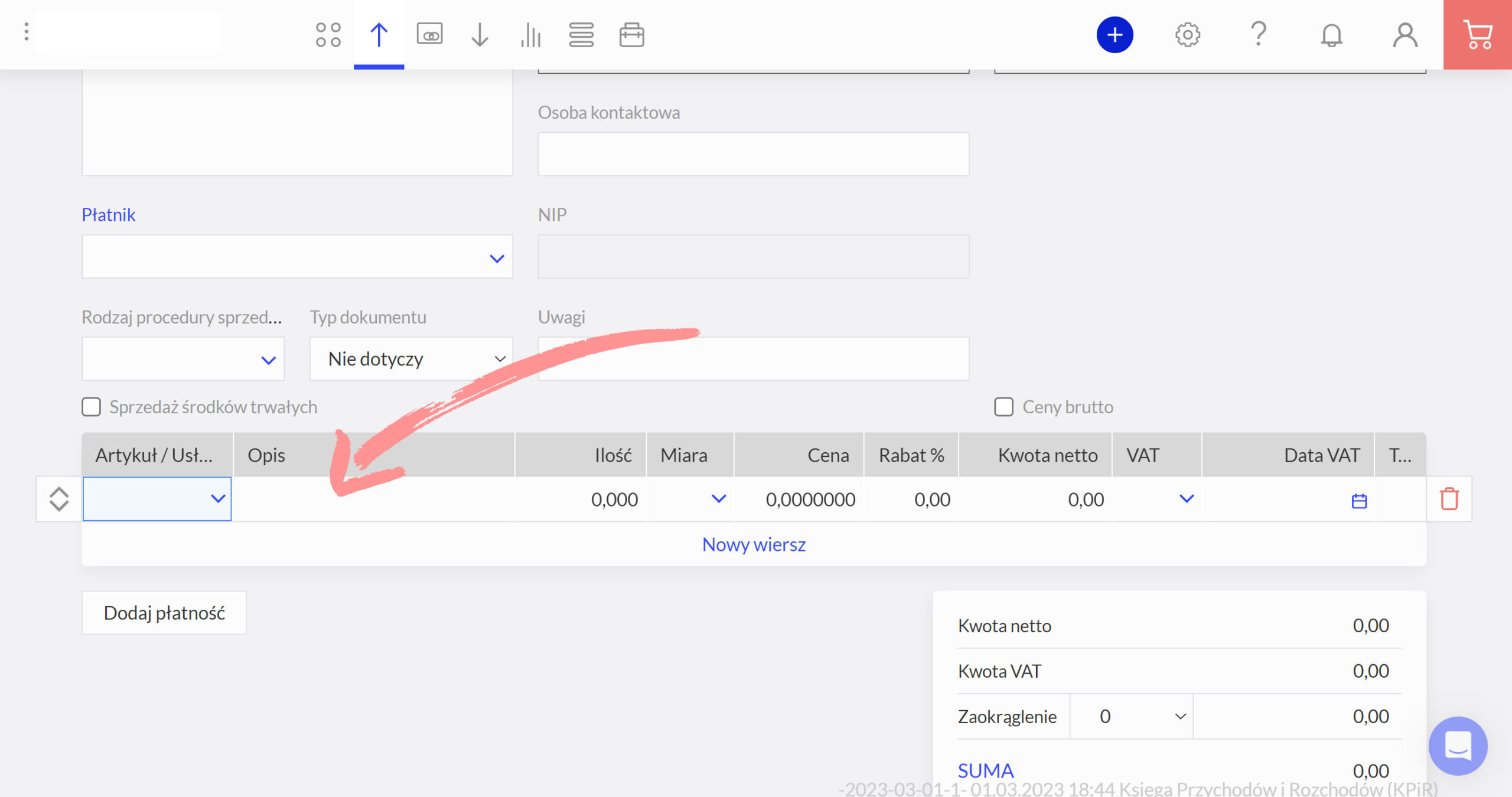

Określenie przedmiotu sprzedaży

Faktura musi dokładnie opisywać to, co sprzedałeś. Dotyczy to zarówno towarów, jak i usług. Opis na fakturze powinien jednoznacznie identyfikować sprzedany towar lub usługę.

W przypadku towarów jest nieco łatwiej, bo często mają unikalne nazwy własne. W przypadku świadczenia usług też powinieneś dokładnie określić ich zakres, tak by nikt nie miał wątpliwości, że faktycznie wyświadczyłeś daną usługę.

Oprócz nazwy, czyli rodzaju towaru lub usługi trzeba też podać ilość (liczbę) dostarczonych towarów lub zakres wykonanych usług. Przy towarach musi pojawić się też miara, czyli określenie jednostki w jakiej liczony jest dany towar.

W przypadku usług jednostka miary nie jest obowiązkowa. Tę rolę spełnia opis zakresu wykonanych usług. Jednak nic nie stoi na przeszkodzie, żeby obok usługi pojawiła się jednostka miary, taka jak np. godzina, sztuka czy nawet przejechany kilometr w przypadku usług transportowych.

Cena za towar lub usługę

Na fakturze musi być podana cena jednostkowa netto sprzedawanych towarów i usług. Jest to cena bez podatku VAT.

Musi być też wykazana wartość sprzedaży netto. Jest to wartość dostarczonych towarów lub wykonanych usług, objętych transakcją, bez kwoty podatku VAT, wynikająca z przemnożenia ceny jednostkowej netto przez ilość jednostek miary.

Jeśli obniżki i opusty cen nie zostały uwzględnione w cenie jednostkowej netto, to muszą pojawić się na fakturze jako odrębna pozycja. Dotyczy to również rabatu z tytułu wcześniejszej zapłaty.

Stawki podatku VAT

Na fakturze VAT nie może zabraknąć informacji o podatku. I chociaż sama nazwa „faktura VAT” nie jest już obowiązkowa, to stawki podatku VAT muszą znaleźć się na tym dokumencie.

Trzeba przy tym pamiętać, że może wystąpić stawka VAT 0% lub informacja o zwolnieniu podatku VAT, zarówno podmiotowym jak i przedmiotowym.

Jeśli na fakturze występuje towar lub usługa zwolniona z podatku podstawie art. 43 ust. 1, art. 113 ust. 1 i 9 albo przepisów wydanych na podstawie art. 82 ust. 3 ustawy o VAT, to trzeba też wskazać przepis ustawy lub inną podstawę prawną, która potwierdza prawo do korzystania z takiego zwolnienia.

W przypadku korzystania ze szczególnych procedur opisanych w rozdziałach 6a, 7 i 9 ustawy o VAT na fakturze zamiast zwykłej stawki podatku pojawi się wyłącznie stawka podatku od wartości dodanej. Dotyczy to na przykład faktur VAT marża.

Całkowita wartość faktury

Zbliżamy się już do końca dokumentu. W tym miejscu niezbędne jest podsumowanie pozycji zawartych na fakturze. Przepisy wymagają, żeby rozpisać sumę wartości sprzedaży netto. Jeśli na fakturze zastosowano różne stawki VAT, to ta suma nie może pojawić się jako jedna kwota. Musi wystąpić tu podział na na sprzedaż objętą poszczególnymi stawkami podatku oraz na sprzedaż zwolnioną od podatku.

Teraz czas na kwoty należnego podatku VAT. Podobnie jak w przypadku sum wartości sprzedaży netto, również należny podatek VAT musi zostać przyporządkowany do poszczególnych stawek występujących na fakturze.

Na fakturze musi znaleźć się jeszcze jedna bardzo ważna informacja – kwota należności ogółem. Będzie to suma wartości netto faktury oraz kwot podatku VAT.

W odniesieniu do dostawy towarów lub wykonania usług, które wymienione zostały w załączniku nr 15 do ustawy o VAT, a których kwota należności ogółem z danej faktury przekracza kwotę 15.000 zł, to w tym przypadku na takim dokumencie musi być zamieszczona informacja „mechanizm podzielonej płatności”.

Dotyczy to również faktur wystawionych w walutach obcych. W tym wypadku do przeliczenia kwoty faktury na złotówki stosuje się zasady przeliczania kwot stosowane w celu określenia podstawy opodatkowania.

Prosty sposób na obowiązkowe elementy faktury

Jak nie pogubić się we wszystkich obowiązkowych elementach faktury wskazanych w art. 106e ust. 1 ustawy o VAT?

Z pomocą przychodzi program do fakturowania online. Dostępne szablony zawierają wszystkie obowiązkowe elementy faktury VAT. Dzięki temu zyskasz pewność, że niczego nie przegapisz.

Księgowość online to łatwy i szybki sposób na wystawienie faktury, która będzie w zgodzie z obowiązującymi przepisami.

Artykuł przygotowany przez naszego specjalistę Jakuba Chmieleckiego

360 Księgowość Porady:

Pamiętaj, że możesz założyć darmowe konto, aby poznać wszystkie funkcjonalności naszego oprogramowania.

Usprawnij swoją pracę,

dołącz do nas!

Aż do 6 miesięcy od daty utworzenia konta możesz wprowadzić 100 faktur sprzedaży, 100 faktur zakupu oraz 100 Poleceń Księgowania w bezpłatnej wersji programu.

Po osiągnięciu limitu ilości dokumentów lub upływie limitu czasu dla wersji darmowej podejmiesz decyzję o zakupie pierwszej licencji.