Ryczałt od przychodów ewidencjonowanych i podatek liniowy to dwie preferencyjne formy opodatkowania dostępne dla przedsiębiorców, o ile spełniają oni określone warunki umożliwiające stosowanie ryczałtu czy podatku liniowego.

Wprowadzenie Nowego Ładu sprawiło, że dotychczasowe kalkulacje przedsiębiorców przy wyborze najkorzystniejszej dla nich formy opodatkowania mogą być już nieaktualne.

Nowy Ład zmienia bowiem przepisy regulujące rozliczanie działalności gospodarczej, a modyfikacje odnoszą się do każdej formy opodatkowania.

System podatkowy w Polsce za sprawą Nowego Ładu stał się bardziej skomplikowany i trudniej jest odpowiedzieć na pytanie jaka forma opodatkowania jest bardziej opłacalna dla danego przedsiębiorcy.

Ryczał od przychodów ewidencjonowanych

Ryczał od przychodów ewidencjonowanych charakteryzuje się tym, że opodatkowaniu podlegają przychody, a nie dochody podatnika, co oznacza że do celów obliczenia podatku, przychodów tych nie pomniejsza się o koszty ich uzyskania.

Ryczałtowcy w zamian za brak możliwości pomniejszania przychodów o koszty ich uzyskania, mają możliwość stosowania preferencyjnych stawek podatku. Poszczególne stawki ryczałtu przyporządkowane są dla poszczególnych rodzajów działalności.

Aby sprawdzić jaka stawka podatku obowiązuje ryczałtowca, należy określić przedmiot prowadzonej przez niego działalności.

Dostępne dla ryczałtowców jest odliczenie wydatków określonych w art. 26 ust. 1 ustawy o podatku dochodowym od osób fizycznych, jeżeli nie zostały już odliczone od dochodu lub nie zostały zaliczone do kosztów uzyskania przychodów na podstawie przepisów ustawy o podatku dochodowym od osób fizycznych. Trzeba mieć na uwadze, że odliczenia przewidziane dla ryczałtowców nie są tożsame z odliczeniami przysługującymi przedsiębiorcom stosującym zasady ogólne, w szczególności podatnicy stosujący ryczał od przychodów ewidencjonowanych nie mają prawa do odliczenia ulgi prorodzinnej.

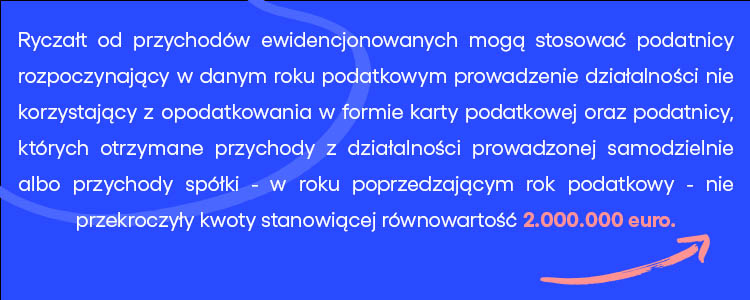

Nie wszyscy przedsiębiorcy zainteresowani wyborem ryczałtu od przychodów ewidencjonowanych lub zmianą formy opodatkowania na ryczałt będą mogli skorzystać z tej formy opodatkowania.

Możliwość wyboru ryczałtu przysługuje na podstawie ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne.

Na podstawie art. 6 ust 1 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, opodatkowaniu ryczałtem od przychodów ewidencjonowanych podlegają przychody osób fizycznych lub przedsiębiorstw w spadku z pozarolniczej działalności gospodarczej, w tym również gdy działalność ta jest prowadzona w formie spółki cywilnej osób fizycznych, spółki cywilnej osób fizycznych i przedsiębiorstwa w spadku lub spółki jawnej osób fizycznych.

Przeliczenia na złote polskie dokonuje się według kursu euro ogłaszanego przez NBP na pierwszy dzień roboczy października roku poprzedzającego rok podatkowy.

Opodatkowania w formie ryczałtu od przychodów ewidencjonowanych nie stosuje się w przypadku podatników osiągających przychody z tytułu prowadzenia aptek, działalności w zakresie kupna i sprzedaży wartości dewizowych, działalności w zakresie handlu częściami i akcesoriami do pojazdów mechanicznych czy wytwarzający wyroby opodatkowane podatkiem akcyzowym, z wyjątkiem wytwarzania energii elektrycznej z odnawialnych źródeł energii.

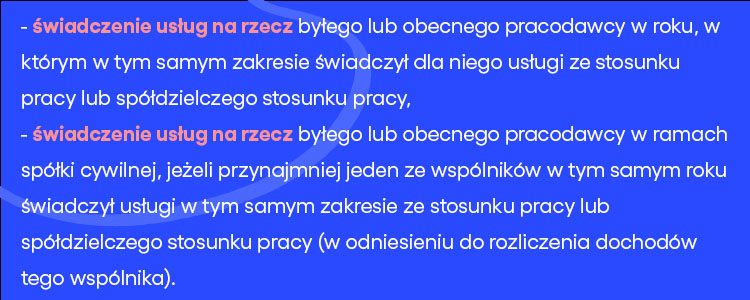

Zgodnie z art. 8 ust. 2 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, jeżeli podatnik prowadzący działalność samodzielnie lub w formie spółki, który wybrał opodatkowanie w formie ryczałtu od przychodów ewidencjonowanych, uzyska z tej działalności przychody ze sprzedaży towarów handlowych lub wyrobów lub ze świadczenia usług na rzecz byłego lub obecnego pracodawcy, odpowiadających czynnościom, które podatnik lub co najmniej jeden ze wspólników:

1) wykonywał w roku poprzedzającym rok podatkowy lub

2) wykonywał lub wykonuje w roku podatkowym

– w ramach stosunku pracy lub spółdzielczego stosunku pracy, podatnik ten traci w roku podatkowym prawo do opodatkowania w formie ryczałtu od przychodów ewidencjonowanych i, poczynając od dnia uzyskania tego przychodu do końca roku podatkowego, opłaca podatek dochodowy na ogólnych zasadach.

Ryczał w Nowym Ładzie – co się zmieniło?

Od 1 stycznia 2022 roku za sprawą Nowego Ładu istotnie zmienią się przepisy dotyczące przedsiębiorców stosujących ryczałt od przychodów ewidencjonowanych. Obniżono część stawek ryczałtu mi.in. dla programistów, twórców i wydawców oprogramowania, doradców w zakresie IT przyporządkowano 12% stawkę podatku, a dla zawodów inżynierskich, projektowania, architektonicznych badań i analiz technicznych 14 % stawkę podatku. Wszystkie stawki ryczałtu od przychodów ewidencjonowanych obowiązujące od 1 stycznia 2022 roku w zależności od rodzaju prowadzonej działalności gospodarczej można znaleźć tutaj.

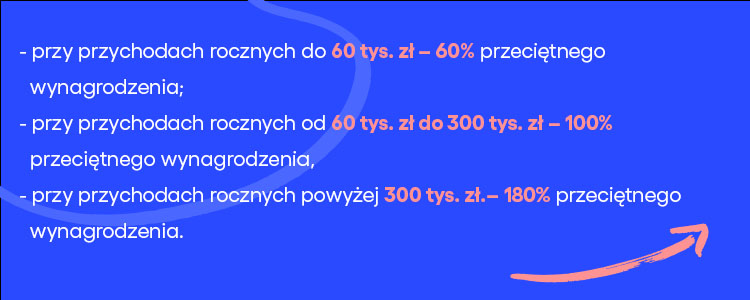

Zmianie uległy zasady opłacania składki zdrowotnej dla przedsiębiorców, w tym także dla podatników stosujących ryczałt od przychodów ewidencjonowanych Od 2022 roku zapłacona składka zdrowotna nie podlega odliczeniu od podatku, czyli nie pomniejsza podatku dochodowego do zapłaty. Nie zmieniła się stawka składki zdrowotnej dla ryczałtowców, w dalszym ciągu jest to 9% podstawy wymiaru, jednak podstawa wymiaru tej składki uzależniona jest teraz od przychodów osiąganych w ramach prowadzonej działalności.

Podstawa wymiaru składki zdrowotnej dla podatników stosujących ryczałt pd przychodów ewidencjonowanych wynosi odpowiednio:

Podatek liniowy

Podstawą opodatkowania w podatku liniowym jest dochód, czyli różnica pomiędzy przychodem, a kosztami jego uzyskania. Dochody osiągnięte w ramach prowadzonej działalności gospodarczej przez przedsiębiorców stosujących podatek liniowy są opodatkowane 19% stawką podatkową, niezależnie od wysokości osiągniętego dochodu.

Podatek liniowy daje możliwość stosowania pewnych odliczeń, jednak nie są to odliczenia tożsame z odliczeniami przysługującymi podatnikom, którzy jako formę opodatkowania wybrali zasady ogóle. Przy podatku liniowym nie ma możliwości zastosowania m.in. ulgi na dziecko.

Podatek liniowy jako preferencyjna forma opodatkowania nie jest dostępny dla każdego przedsiębiorcy. Nie można opodatkować dochodu z działalności podatkiem liniowym w następujących przypadkach:

W razie, gdy przedsiębiorca, który zakładając działalność, miał prawo do opodatkowania podatkiem liniowym, zawrze transakcję z byłym lub obecnym pracodawcą przed końcem roku, w którym uzyskiwał przychody z tytułu umowy o pracę, traci prawo do opodatkowania podatkiem liniowym i ma obowiązek zastosowania zasad ogólnych jako formy opodatkowania w odniesieniu do dochodów uzyskanych od początku roku.

Podatek liniowy w Nowym Ładzie

W związku z wprowadzeniem Nowego Ładu zmianie uległy zasady opłacania i odliczania składki zdrowotnej od podatku.

Począwszy od 2022 roku dla przedsiębiorców stosujących jako formę opodatkowania podatek liniowy, podstawą wymiaru składki zdrowotnej jest dochód osiągany w ramach prowadzonej działalności gospodarczej.

Składka zdrowotna ma wynosić 4,9 % od dochodu, jednak z zastrzeżeniem że kwota składki zdrowotnej nie może być niższa niż 9% minimalnego wynagrodzenia obowiązującego w dniu 1 stycznia danego roku.

Dodatkowo Nowy Ład całkowicie likwiduje możliwość odliczenia zapłaconej składki zdrowotnej od podatku. Brak możliwości odliczenia składki zdrowotnej i nowa podstawa wymiaru tej składki dla przedsiębiorców stosujących jako formę opodatkowania podatek liniowy spowoduje wzrost obciążeń do 23,9 %.

Ryczałt czy podatek liniowy – co wybrać?

Zmiany dotyczące ryczałtu od przychodów ewidencjonowanych wprowadzone w związku z Nowym Ładem sprawiły, że ryczał od przychodów ewidencjonowanych dla wielu przedsiębiorców stał się bardziej opłacalną formą opodatkowania niż dotychczas.

Nowy Ład oznacza wzrotu obciążeń podatkowych dla większości przedsiębiorców stosujących podatek liniowy jako formę opodatkowania.

Nie oznacza to jednak, że po wprowadzeniu Nowego Ładu ryczałt będzie bardziej opłacalny niż podatek liniowy dla każdego przedsiębiorcy. Warto rozważyć zmianę formy opodatkowania z podatku liniowego na ryczałt od przychodów ewidencjonowanych, jednak trzeba mieć na uwadze że wybór najbardziej optymalnej formy opodatkowania zależy od wielu czynników, dlatego każdy podatnik zanim podejmie decyzje o zmianie formy opodatkowania powinien szczegółowo przeanalizować swoją sytuację w kontekście wprowadzonych zmian i samodzielnie przeprowadzić kalkulację.

Przeprowadzając kalkulację pd uwagę należy wziąć przede wszystkim przychody i koszty osiągane w ramach prowadzonej działalności. Głównym kryterium opłacalności poszczególnych form opodatkowania jest poziom osiąganych przychodów i kosztów.

Jeżeli przychody są wysokie i równocześnie podatnik generuje sporo kosztów uzyskania przychodów, może okazać się że zmiana formy opodatkowania na ryczałt nie będzie korzystna, ponieważ ryczałtowcy nie mają prawa do obniżenia przychodów o koszty ich uzyskania, podstawą opodatkowania dla nich jest przychód.

Z kolei osoby stosujące podatek liniowy jako formę opodatkowania, ustalając zobowiązanie z tytułu podatku dochodowego do zapłaty, w pierwszej kolejności pomniejszają przychody o koszty ich uzyskania. Oznacza to, że przy dużej ilości kosztów, podstawa opodatkowania po pomniejszeniu przychodów o koszty ich uzyskania jest znaczenie niższa, przez co nawet stosując wyższą stawkę podatkową przyporządkowaną podatkowi liniowemu, podatek do zapłaty może wyjść niższy niż miałoby to miejsce przy zastosowaniu niższej stawki ryczałtu, ale licząc podatek od przychodów, bez pomniejszenia ich o wygenerowane koszty.

Wybór opodatkowania ryczałtem od przychodów ewidencjonowanych może opłacić się w szczególności przedsiębiorcom wykonującym w ramach prowadzonej działalności czynności opodatkowane obniżonymi od 2022 roku stawkami ryczałtu, czyli np. programistom.

Kolejnym czynnikiem jaki należy wziąć pod uwagę przeprowadzając kalkulację opłacalności poszczególnych form opodatkowania jest wysokość składki zdrowotnej, jaką zobowiązani są uiszczać ryczałtowcy i przedsiębiorcy korzystający z opodatkowania podatkiem liniowym.

Ryczałtowcy opłacają składkę zdrowotną ustalaną ryczałtowo, jednak uzależnioną od osiągniętego przychodu, natomiast osoby stosujące podatek liniowy uiszczają składkę zdrowotną w wysokości 4,9% uzyskanego dochodu. Niezależnie od tego czy jako formę opodatkowania przedsiębiorca wybierze ryczałt od przychodów ewidencjonowanych czy podatek liniowy, nie ma możliwości odliczenia zapłaconej składki zdrowotnej, co oznacza wyższy podatek dochodowy do zapłaty.

Wysokość składki zdrowotnej opłacanej przy zastosowaniu ryczałtu i podatku liniowego jest zatem ważnym wyznacznikiem, jaki należy wziąć pod uwagę przy analizie jaka forma opodatkowania jest korzystniejsza dla danego przedsiębiorcy.

Ryczałt ewidencjonowany jest dostępny w ofercie 360 Księgowość – można go wybrać tutaj.

Usprawnij swoją pracę,

dołącz do nas!

Aż do 6 miesięcy od daty utworzenia konta możesz wprowadzić 100 faktur sprzedaży, 100 faktur zakupu oraz 100 Poleceń Księgowania w bezpłatnej wersji programu.

Po osiągnięciu limitu ilości dokumentów lub upływie limitu czasu dla wersji darmowej podejmiesz decyzję o zakupie pierwszej licencji.