Faktura zaliczkowa jest to dokument, który ma stanowić potwierdzenie otrzymania zaliczki przez sprzedawcę na poczet przyszłych niezrealizowanych jeszcze dostaw towarów lub świadczeń usług.

Kiedy należy wystawić fakturę zaliczkową? Czy można wystawią ją przed otrzymaniem wpłaty?

Czy podatnik-sprzedawca poniesienie konsekwencje w przypadku nie otrzymania wpłaty na poczet wystawienia faktury zaliczkowej?

Jak działa faktura zaliczkowa

Prawodawca określił, w jaki sposób powinien wyglądać przebieg wpłaty zaliczki a następnie wystawienia faktury zaliczkowej. Występuje też pewien wyjątek ale o tym w dalszej części publikacji.

Funkcjonowanie faktury zaliczkowej wygląda następująco:

- otrzymanie przez sprzedawcę wpłaty na poczet przyszłych niezrealizowanych jeszcze dostaw towarów lub świadczeń usług,

- wystawienie faktury zaliczkowej,

- zrealizowanie dostaw lub usług dotyczących otrzymanej zaliczki,

- wystawienie faktury końcowej.

Obowiązek opodatkowania w VAT otrzymanych przez sprzedawcę zaliczek

Zgodnie z art. 19a ust. 8 z dnia 11.03.2004 r. o podatku od towarów i usług (Dz. U. z 2022 r. poz. 931 z późn. zm. zwanej dalej ustawą o VAT) jeżeli przed dokonaniem dostawy towaru lub wykonaniem usługi otrzymano całość lub część zapłaty, w szczególności przedpłatę, zaliczkę, zadatek, ratę, wkład budowlany lub mieszkaniowy przed ustanowieniem spółdzielczego prawa do lokalu mieszkalnego lub lokalu o innym przeznaczeniu, obowiązek opodatkowania otrzymanej zaliczki powstanie z dniem (w miesiącu) jej otrzymania w odniesieniu do otrzymanej kwoty.

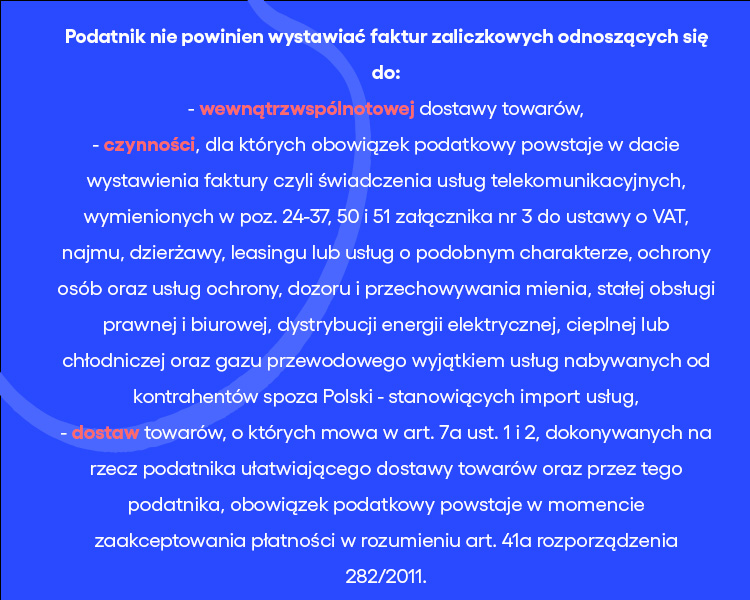

Opodatkowanie podatkiem VAT otrzymanej zaliczki nie dotyczy poniższych rodzajów transakcji:

- dostaw towarów (SOTI, WSTO albo dostawy towarów na rzecz podmiotu niebędącego podatnikiem) dokonywanych na rzecz podatnika ułatwiającego dostawy towarów (operator interfejsu elektronicznego) oraz przez tego podatnika,

- świadczenia usług telekomunikacyjnych, wymienionych w poz. 24-37, 50 i 51 załącznika nr 3 do ustawy o VAT, najmu, dzierżawy, leasingu lub usług o podobnym charakterze, ochrony osób oraz usług ochrony, dozoru i przechowywania mienia, stałej obsługi prawnej i biurowej, dystrybucji energii elektrycznej, cieplnej lub chłodniczej oraz gazu przewodowego wyjątkiem usług nabywanych od kontrahentów spoza Polski – stanowiących import usług,

- dostaw energii elektrycznej, cieplnej lub chłodniczej oraz gazu przewodowego.

Jeżeli sprzedawca otrzymuje wpłatę zaliczki, wówczas ma obowiązek udokumentować ten fakt właśnie w postaci faktury zaliczkowej.

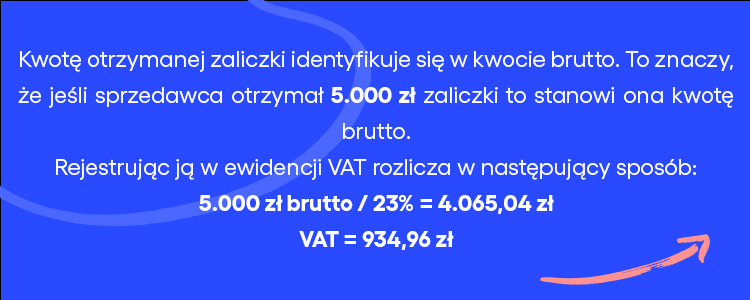

W miesiącu otrzymania zaliczki u sprzedawcy powstanie obowiązek jej opodatkowania w VAT a więc wykazania go w ewidencji JPK_V7 za miesiąc otrzymania zaliczki. Niezależnie od tego kiedy została wystawiona faktura zaliczkowa.

Rodzaje sprzedaży, które obligują podatnika do wystawienia faktury zaliczkowej

Jak mówi art. 106b ust. 1 pkt 4 ustawy o VAT podatnik-sprzedawca jest zobowiązany do wystawienia faktury dokumentującej otrzymanie przez niego całości lub części zapłaty przed dokonaniem:

- sprzedaży towarów lub usług,

- dostawy towarów i świadczenia usług dokonywanych przez podatnika posiadającego na terytorium kraju siedzibę działalności gospodarczej lub stałe miejsce prowadzenia działalności gospodarczej, z którego dokonywane są te czynności, a w przypadku braku na terytorium kraju siedziby działalności gospodarczej oraz stałego miejsca prowadzenia działalności gospodarczej – posiadającego na terytorium kraju stałe miejsce zamieszkania albo zwykłe miejsce pobytu, z którego dokonywane są te czynności, w przypadku gdy miejscem świadczenia jest terytorium:

- państwa członkowskiego inne niż terytorium kraju, a osobą zobowiązaną do zapłaty podatku od wartości dodanej jest nabywca towaru lub usługobiorca i faktura dokumentująca te czynności nie jest wystawiana przez tego nabywcę lub usługobiorcę w imieniu i na rzecz podatnika,

- państwa trzeciego.

Kiedy należy wystawić fakturę zaliczkową?

Na mocy art. 106i ust. 2 ustawy o VAT w przypadku gdy przed dokonaniem dostawy towaru lub wykonaniem usługi sprzedawca otrzymał całość lub część zapłaty (zaliczki na poczet przyszłej dostawy towarów lub świadczenia usług) wtedy sprzedawca ma obowiązek wystawić fakturę zaliczkową nie później niż 15-tego dnia miesiąca następującego po miesiącu, w którym otrzymano całość lub część zapłaty od nabywcy.

Przykład 1

Sprzedawca otrzymał zaliczkę w dniu 16.08.2022r. w kwocie 10.000 zł na poczet przyszłej dostawy towarów.

Obowiązek wystawienia faktury zaliczkowej sprzedawca ma do 15.09.2022r. (ostatni dzień wystawienia faktury zaliczkowej).

Niezależnie od tego kiedy wystawi fakturę zaliczkową w ewidencji JPK_V7 otrzymaną zaliczkę zarejestruje z datą 16.08.2022r.

Faktura zaliczkowa wystawiona przed otrzymaniem zaliczki zmiana terminu w 2022 roku

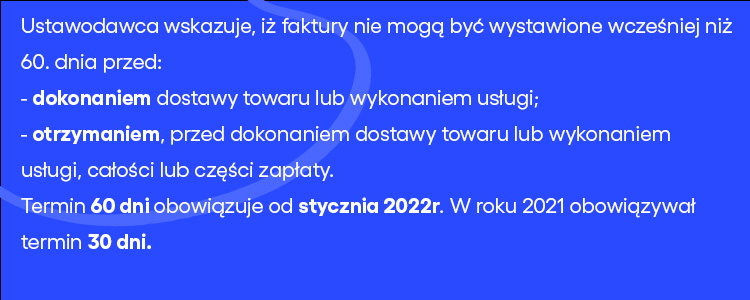

Poza standardową procedurą wystawiania faktury zaliczkowej występuje możliwość wystawienia faktury zaliczkowej jeszcze przed jej otrzymaniem.

Sprzedawca może więc wystawić fakturę zaliczkową maksymalnie 60 dni przed otrzymaniem zaliczki na poczet przyszłych dostaw towarów lub usług.

Czasem może jednak zdarzyć się, że faktura zaliczkowa wystawiona przed otrzymaniem zaliczki nie zostanie opłacona.

Organy skarbowe mogą takie zdarzenie interpretować w nawiązaniu do art. 108 ust. 1 ustawy o VAT, który mówi, iż gdy gdy osoba prawna, jednostka organizacyjna niemająca osobowości prawnej lub osoba fizyczna wystawi fakturę, w której wykaże kwotę podatku, jest obowiązana do jego zapłaty.

Zatem, jeżeli została wystawiona faktura zaliczkowa, która nie została opłacona – organy skarbowe mogą zażądać zapłaty podatku VAT wynikającego z tej faktury mimo, iż faktura ta nie została uregulowana:

- w terminie oznaczonym na fakturze,

- w ogóle.

Nieopłacona faktura zaliczkowa wystawiona przed otrzymaniem zaliczki

Nieopłacona faktura zaliczkowa wystawiona przed otrzymaniem zaliczki w roku 2021 była postrzegana jako potencjalnie pusta faktura. Do takiej faktury zaliczkowej sprzedawcy wystawiali faktury korygującej do zera.

Warto prześledzić więc linię orzeczniczą w jaki sposób sądy rozpatrywały sprawy dotyczące nieopłaconej faktury zaliczkowej a rozpatrywały odmiennie od organów wydających interpretacje indywidualne w tych sprawach.

W wyroku z dnia 24.01.2019r. o sygn. I SA/Rz 1130/18 wydanym przez WSA w Rzeszowie stwierdzono, iż:

(…) Organ interpretacyjny w uzasadnieniu skarżonego aktu podkreślił, że, już samo wystawianie faktur, które nie dokumentują faktycznych zdarzeń gospodarczych (…) skutkuje zaistnieniem obowiązków wynikających z art. 108 ust. 1 ustawy o VAT. Rzecz jednak w tym, że w okolicznościach nakreślonych we wniosku o wydanie interpretacji, nie mamy do czynienia z fikcyjnym zdarzeniem gospodarczym, bo po pierwsze zapłata zaliczki następuje, ale z opóźnieniem, jednakowoż przed rozliczeniem się stron umowy z wykonania usługi. Owo opóźnienie, niezależne od wystawcy faktury zaliczkowej, w momencie jej wystawienia było nie do przewidzenia, niezgodne z jego oczekiwaniami wyrażonymi w treści wiążącego strony stosunku zobowiązaniowego oraz treści samej faktury. Zgodzić się można z twierdzeniem skarżącej, że taka faktura, stanowi swego rodzaju wezwanie do zapłaty zaliczki w terminie w niej wskazanym. Dopiero post factum, z przyczyn od wystawcy faktury niezależnych, okazuje się, że faktura w konsekwencji braku uiszczenia zaliczki w uzgodnionym terminie, staje się fakturą przedwcześnie wystawioną.

Jest to więc sytuacja zgoła odmienna od tej którą reguluje swoim zakresem art. 108 § 1 ustawy o VAT, gdzie już w momencie wystawienia faktury VAT ze wskazanym w niej podatkiem VAT jej wystawca zdaje sobie sprawę, że dokumentuje zdarzenie, które bądź to nie podlega opodatkowaniu lub które nie zaistniało w rzeczywistości. Przepis ten dotyczy zatem sytuacji, w których kwota podatku wynika jedynie z samego faktu wystawienia faktury, a więc gdy dana czynność nie zaistniała w rzeczywistości, nie jest objęta opodatkowaniem bądź podlega zwolnieniu z opodatkowania. Skoro w okolicznościach nakreślonych we wniosku faktura zaliczkowa odnosi się do rzeczywistych zdarzeń gospodarczych, które podlegają opodatkowaniu, to samo jej wystawienie w sposób niezgodny z przepisami (przedwcześnie) nie rodzi obowiązku zapłaty podatku na podstawie art. 108 ust. 1 ustawy o VAT. Takiej przedwcześnie wystawionej faktury nie można więc uznać za „pustą”, to jest oderwaną od realnych zdarzeń gospodarczych, przy której obowiązek zapłaty podatku wiąże się z samym tylko faktem wystawienia faktury. (…).

W innym wyroku z dnia 30.11.2021r. o sygn. I SA/Gd 1152/21 wydanym przez WSA w Gdańsku sąd uznał, że:

(…) Należy zgodzić się ze stroną skarżącą, że przedstawiona przez organ podatkowy koncepcja „pustych faktur” jest błędna i stoi w sprzeczności z treścią obowiązujących regulacji prawnych zawartych w Ustawie o VAT a także z orzecznictwem sądowym wydanym na gruncie tychże unormowań. Jak wynika bowiem z szeregu orzeczeń, sądy przyjmują, że podatnik zachowuje prawo do odliczenia podatku VAT naliczonego z tytułu dostaw towarów lub świadczenia usług dokonanych przez innego podatnika na potrzeby prowadzonej przez niego działalności opodatkowanej VAT, zaś prawo to ulega podważeniu wyłącznie w przypadku gdy podatek wynika z faktury, która nie dokumentuje faktycznego zdarzenia rodzącego obowiązek podatkowy u jej wystawcy. W opisanym przez skarżącą przykładzie nie wskazano, że doszło do ich wystawienia przez Agentów „faktur pustych”.

Z „pustą fakturą” mamy do czynienia wówczas, gdy wystawieniu jej w rzeczywistości nie towarzyszy w ogóle transakcja w niej wskazana bądź której w tle towarzyszy realna transakcja, ale z udziałem innego podmiotu niż wystawca tej faktury (jeden podmiot faktycznie realizuje transakcje, a zupełnie inny podmiot wystawia fakturę mającą rzekomo dokumentować tę transakcję). Z żadną z sytuacji nie mamy do czynienia na gruncie wskazanego przez skarżącego stanu faktycznego.

Odnosząc się do kolejnego zarzutu skargi, Sąd zwraca uwagę, że organ podatkowy w pierwszej kolejności wskazał, że podstawą do wystawiania korekt w opisanym stanie faktycznym, jest art. 106j ust. 1 pkt 2 Ustawy o VAT. Zgodnie z nim „w przypadku gdy po wystawieniu faktury: udzielono opustów i obniżek cen, o których mowa w art. 29a ust. 10 pkt 1, podatnik wystawia fakturę korygującą”.

Organ podatkowy stwierdził, podzielając zdanie skarżącej, że co do zasady, na podstawie art. 86 ust. 19a Ustawy o VAT, skarżąca zobowiązana będzie do zmniejszenia odliczonego podatku naliczonego w związku z otrzymanymi od Agenta fakturami „in minus” w rozliczeniu za okres, w którym tę fakturę korygującą otrzyma. Organ podatkowy dodał ponadto, że jeżeli skarżąca nie obniżyła kwoty podatku należnego o kwotę podatku naliczonego określonego w fakturze pierwotnej, to zmniejszenia kwoty podatku naliczonego winien dokonać w rozliczeniu za okres, w którym dokona tego obniżenia.

Organ podatkowy zgodził się także ze skarżącą, że niewystawienie przez Agenta faktury korygującej, nie uniemożliwia dokonania korekty podatku naliczonego przez skarżącą. Za skarżącą organ podatkowy powtórzył, że skoro usługobiorca (skarżąca) dokona obniżenia podatku należnego o podatek naliczony w wysokości wynikającej z pierwotnej faktury, przed dokonaniem obniżki ceny, to po jej dokonaniu zobowiązana jest do dokonania korekty.

Sąd podziela pogląd strony skarżącej, że organ dokonał jednak całkowicie niezrozumiałego wywodu prawnego gdyż wskazał, że „wbrew stanowisku wnioskodawcy korekta taka powinna nastąpić w rozliczeniu za okres, w którym faktycznie nastąpiło obniżenie ceny, a usługobiorca dowiedział się (powziął informację) na jakich warunkach zostały zrealizowane transakcje w danym miesiącu”.

Skarżąca wskazywała zaś, przedstawiając własne stanowisko, że „Korekta taka powinna nastąpić w rozliczeniu za okres, w którym dokonano obniżenia ceny. Skoro obniżenie ceny w analizowanej sprawie znajduje swój faktyczny wymiar w dokonaniu potrącenia z kolejnych wierzytelności usługodawcy, skorygowania odliczonej kwoty podatku naliczonego należy dokonać w miesiącu, w którym nastąpiło potracenie”.

Należy więc zauważyć, że z jednej więc strony organ podatkowy powtórzył główną tezę stanowiska skarżącej, z drugiej uznał je za nieprawidłowe. (…).

W oprogramowaniu 360 Księgowość w łatwy i szybki sposób wystawisz faktury zaliczkowe oraz inne dokumenty, więcej o wystawianiu faktur przeczytacie w specjalnie przygotowanym podręczniku.

Warto także przeczytać artykuł o zbliżającym się Krajowym systemie E-faktur tutaj.

Artykuł przygotowany przez naszego specjalistę Krzysztofa Ulickiego

Czytaj więcej

Usprawnij swoją pracę,

dołącz do nas!

Aż do 6 miesięcy od daty utworzenia konta możesz wprowadzić 100 faktur sprzedaży, 100 faktur zakupu oraz 100 Poleceń Księgowania w bezpłatnej wersji programu.

Po osiągnięciu limitu ilości dokumentów lub upływie limitu czasu dla wersji darmowej podejmiesz decyzję o zakupie pierwszej licencji.