Od 1 października 2021r. przedsiębiorcy mieli już okazję przetestować Krajowy System e-Faktur.

Po tym kwartale począwszy od stycznia 2022r. KSEF wprowadzono dla wszystkich ale jako dobrowolny system do wystawiania faktur.

Natomiast system ma być wprowadzony jako obowiązkowy wobec wszystkich przedsiębiorców od stycznia 2024r. Na tę chwilę nie jest to jednak jeszcze przesądzone.

Do czego służy system KSEF? Jakie obowiązki będzie miał przedsiębiorca? Czy można go przetestować przed rozpoczęciem użytkowania?

Najważniejsze informacje z punktu widzenia polskiego przedsiębiorcy przedstawiono w niniejszej publikacji.

Krajowy System e-Faktur

Krajowy System e-Faktur stanowi elektroniczny system on-line udostępniony przez Ministerstwo Finansów wszystkim podmiotom zobowiązanym do wystawiania faktur sprzedaży.

System KSEF służy do wystawiania ale także do odbierania faktur ustrukturyzowanych.

Faktury ustrukturyzowane wystawiane w systemie KSEF mają format XML.

Za pomocą KSEF użytkownicy (przedsiębiorcy) będą mogli też odnaleźć faktury ustrukturyzowane w bazie faktur w celu podglądu ich zawartości bowiem faktury te będą archiwizowane w systemie KSEF.

Czym jest faktura ustrukturyzowana

Zgodnie z art. 2 pkt 32a ustawy z dnia 11.03.2004 r. o podatku od towarów i usług (Dz. U. z 2022 r. poz. 931 z późn. zm.) zwanej dalej ustawą o VAT – faktura ustrukturyzowana to faktura wystawiona przy użyciu systemu KSEF wraz z przydzielonym numerem identyfikującym tę fakturę w tym systemie.

Faktura ustrukturyzowana stanowi zatem wyłącznie dokument elektroniczny, który jest wystawiany przez m.in. przedsiębiorcę ale i udostępniany w określony środowisku elektronicznym zwanym KSEF.

Faktura ustrukturyzowana dzięki nadaniu jej przez system KSEF unikalnego numeru będzie posiadała cechę autentyczności pochodzenia dokumentu, ustandaryzowanego wzoru faktury oraz pozostałe cechy dokumentu elektronicznego.

Najistotniejsze cechy faktur ustrukturyzowanych:

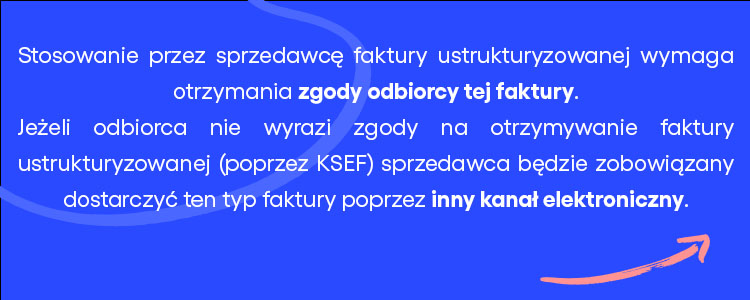

- stosowanie faktur strukturyzowanych wymaga uzyskania akceptacji odbiorcy co do otrzymywania faktur sprzedaży w tej właśnie formie,

- faktura ustrukturyzowana to dokument elektroniczny udostępniany tylko poprzez system KSEF i za pośrednictwem KSEF,

- wystawianie i odbiór faktury ustrukturyzowanej odbywają się poprzez system KSEF i za pośrednictwem KSEF,

- faktura ustrukturyzowana będzie uznana za wystawioną i otrzymaną w dniu przydzielenia przez KSEF unikalnego numeru identyfikującego tę fakturę,

- otrzymanie faktury ustrukturyzowanej oznacza jej udostępnienie w KSEF (odbiorca otrzymuje informację o wystawionej na niego fakturze),

- faktury strukturyzowane będą przechowywane w KSEF przez 10 lat, licząc od końca roku, w którym zostały wystawione (w przypadku upływu terminu przedawnienia zobowiązania podatkowego po tym okresie do czasu upływu terminu przedawnienia zobowiązania podatkowego).

Dostęp do KSEF

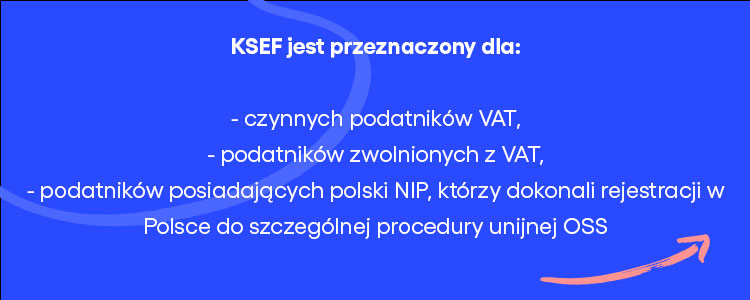

Aktualnie, czyli w 2022r. każdy przedsiębiorca może mieć dostęp do KSEF. Wynika to z faktu, iż dla każdego podmiotu posiadającego w Polsce zarejestrowany numer NIP, Resort Finansów utworzył konto w KSEF.

Korzystanie z oprogramowania interfejsowego przez podmiot uprawniony do dostępu do KSEF będzie wymagać wcześniejszego uwierzytelnienia za pomocą:

- podpisu zaufanego z weryfikacją posiadanych uprawień,

- kwalifikowanego podpisu elektronicznego lub pieczęci elektronicznej,

- kodu token utworzonego przez KSEF.

Podatnicy, niebędący osobami fizycznymi, którzy nie posiadają możliwości uwierzytelnienia się w powyższy sposób mają możliwość nadawać lub odbierać uprawnienia do korzystania z KSEF poprze złożenie w postaci papierowej do właściwego naczelnika urzędu skarbowego zawiadomienia o nadaniu lub odebraniu uprawnień do korzystania z Krajowego Systemu e-Faktur.

Wzór zawiadomienia ZAW-FA dostępny jest jako załącznik do Rozporządzenia Ministra Finansów z dnia 27.12.2021 r. w sprawie korzystania z Krajowego Systemu e-Faktur (Dz. U. z 2021 r. poz. 2481).

Oprócz tego gdy kwalifikowany podpis elektroniczny nie zawiera ani NIP ani numeru PESEL podatnika będącego osobą fizyczną, uwierzytelnienie oraz weryfikacja posiadanych uprawnień są możliwe również po zgłoszeniu danych unikalnych identyfikujących ten podpis, do właściwego naczelnika urzędu skarbowego, w zawiadomieniu.

Uprawnienia do korzystania z KSEF poza wystawianiem faktur ustrukturyzowanych umożliwiają także nadawanie, zmianę lub odbieranie uprawnień do korzystania z KSEF.

Odnalezienie konkretnej faktury ustrukturyzowanej w bazie KSEF będzie możliwe poprzez podanie danych identyfikujących tę fakturę lub jednego z elementów tej faktury wymienionych w § 6 rozporządzenia Ministra Finansów z dnia 27 grudnia 2021 r. w sprawie korzystania z Krajowego Systemu e-Faktur tzn.:

- unikalnego numeru identyfikującego daną fakturę nadanego w KSEF,

- numeru faktury sprzedaży,

- numeru NIP lub innego identyfikatora nabywcy towarów lub usług albo informacji o braku identyfikatora,

- imienia i nazwiska lub nazwy nabywcy towarów lub usług albo informacji o braku tych danych,

- kwoty należności ogółem.

Oprogramowanie interfejsowe będzie udostępnione na stronie podanej w BIP na stronie podmiotowej urzędu obsługującego Ministra Finansów

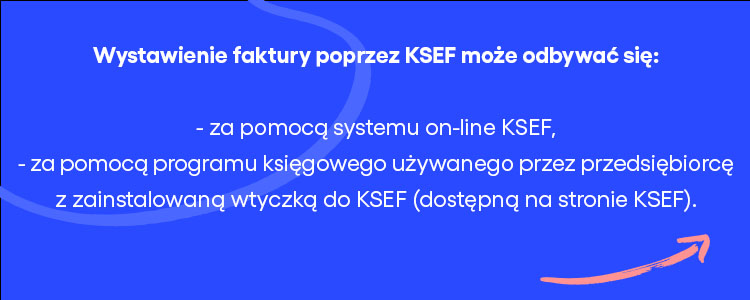

Zatem sprzedawcy nie będą musieli wystawiać faktur strukturyzowanych wyłącznie za pośrednictwem systemu on-line – KSEF.

Resort Finansów udostępni odpowiednie oprogramowanie (wtyczki, końcówki) do wykorzystania w celu zintegrowania programów księgowych używanych w przedsiębiorstwach z systemem KSEF. Integracja ta umożliwi wystawianie strukturyzowanych faktur sprzedaży wprost z systemów księgowych podatników.

Szybszy zwrot VAT

Podatnicy korzystający z KSEF, tzn. wystawiający faktury ustrukturyzowane będą mieli uprawnienie do złożenia wniosku o zwrot podatku VAT w ciągu 40 dni.

Termin ten należy liczyć od dnia złożenia ewidencji JPK_V7.

Skorzystanie ze skróconego 40-dniowego terminu zwrotu podatku VAT obwarowane jest jednak łącznym spełnieniem poniższych warunków:

- podatnik wystawiał wyłącznie strukturyzowane faktury sprzedaży w okresie rozliczeniowym, w którym składa wniosek o zwrot nadwyżki podatku VAT naliczonego nad należnym,

- kwota podatku VAT naliczonego lub różnicy podatku, nierozliczona w poprzednich okresach rozliczeniowych i wykazana w deklaracji nie może przekroczyć 3000 zł,

- podatnik przez kolejne 12 miesięcy poprzedzające bezpośrednio okres, w rozliczeniu, za który występuje z wnioskiem o zwrot:

- był zarejestrowany jako podatnik VAT czynny,

- składał za każdy okres rozliczeniowy pliki JPK_V7,

- posiadał rachunek rozliczeniowy lub imienny rachunek w spółdzielczej kasie oszczędnościowo-kredytowej zawarty w wykazie tzw. białej liście.

Warto podkreślić, iż naczelnik urzędu skarbowego tak jak w przypadku innych form faktur sprzedaży będzie mógł przedłużyć podatnikowi termin zwrotu nadwyżki podatku VAT.

Przedłużenie to może wynikać z żądania zgłoszonego przez m.in. Komendanta Głównego Policji, Szefa CBA, Szefa ABW lub Prokuratora Generalnego w związku z prowadzonym postępowaniem na okres wskazany w żądaniu, nie dłuższy jednak niż 3 miesiące.

Testowanie KSEF

Resort Finansów umożliwił podatnikom darmowe testowanie systemu KSEF zanim zostanie on ogłoszony jako obowiązkowy.

Można uruchomić tzw. wersję testową.

Wszelkie informacje dostępne są na poniżej podanych stronach.

https://www.podatki.gov.pl/ksef/strefa-testowa-ksef/

https://www.podatki.gov.pl/ksef/pytania-i-odpowiedzi-ksef/

Artykuł przygotowany przez naszego specjalistę Krzysztofa Ulickiego

Usprawnij swoją pracę,

dołącz do nas!

Aż do 3 miesięcy od daty utworzenia konta możesz wprowadzić 100 faktur sprzedaży, 100 faktur zakupu oraz 100 Poleceń Księgowania w bezpłatnej wersji programu.

Po osiągnięciu limitu ilości dokumentów lub upływie limitu czasu dla wersji darmowej podejmiesz decyzję o zakupie pierwszej licencji.